Aktienanalyse: Let’s Value Nr. 48 – Blackrock Aktie

Hallo liebe Aktienfans. Heute gibt es eine fundamentale Aktienanalyse zur Blackrock Aktie.

Blackrock ist mit über 6,3 Billionen Dollar (verwaltetes Vermögen) der größte unabhängige Vermögensverwalter der Welt. Blackrock hält an vielen Weltkonzernen erhebliche Beteiligungen und dominiert das weltweite ETF-Geschäft (Exchange-traded fund), über die Tochter iShares. Rund die Hälfte des Konzernumsatzes wird dabei mit den passiven Anlageprodukten erzielt. Neben dem Geschäft mit passiven ETFs bietet Blackrock passende Produkte für große Institutionelle Investoren an, die viel Geld in den Märkten investieren wollen.

Finanzkennzahlen (Stand 15.07.2018):

- Blackrock Aktie WKN: 928193

- Kurswert: 507$

- Dividendenrendite: 2,1

- Ausschüttungsquote (Dividende / Gewinn): 32,7%

- Kurs-Gewinn-Verhältnis (KGV): 16 (verfälscht durch Sondereffekte)

- Kurs-Buchwert-Verhältnis (KBV): 2,5

- Marktkapitalisierung 80,6 Milliarden $

SWOT-Analyse Blackrock Aktie:

Stärken: Blackrock ist der größte Vermögensverwalter der Welt. Die Größe des Konzerns ist seine größte Stärke, die es dem Unternehmen erlaubt, günstige Produktkosten zu realisieren und gleichzeitig auch für große institutionelle Investoren Vermögensverwaltung zu betreiben. Die Marke „iShares“ ist sehr bekannt und viele Anleger schätzen die ETFs dieses Anbieters. Blackrock kann durch seine günstige Kostenstruktur viele ETFs anbieten, die kleinere Wettbewerber gar nicht oder nur zu deutlich schlechteren Konditionen umsetzen können. Die Analyseplattform Morningstar bescheinigt Blackrock deshalb einen breiten wirtschaftlichen Burggraben.

Schwächen: Rund 85% des Konzernumsatzes werden mit Managementgebühren erzielt. Damit hängt Blackrock stark von der Summe der verwalteten Gelder ab (AUM = Assets under Management). Damit wirken sich höhere Mittelzu- und Abflüsse (z.B. bei größeren Marktereignissen) erheblich auf das operative Geschäft von Blackrock aus. Aber auch makroökonomische Effekte können Blackrock beeinflussen. Beispielsweise können steigende Zinsen dazu führen, dass Finanzmittel in andere Anlageklassen fließen. Darüber hinaus ist Blackrock stark vom ETF-Geschäft abhängig, das ca. 50% des Umsatzes ausmacht.

Chancen: Es wird erwartet, dass der ETF-Markt auch in den nächsten Jahren sukzessive wächst. Blackrock ist einer der Hauptprofiteure dieses Trends. Eine alternde Weltbevölkerung (durch den demografischen Wandel) führt dazu, dass die Kunden ihr Geld immer länger anlegen. Hierdurch steigert Blackrock den durchschnittlichen Kundenumsatz stetig. Niedrigere Zinsen in verschiedenen Ländern können dazu führen, dass die Produkte von Blackrock attraktiver werden und somit eine steigende Nachfrage entsteht.

Risiken: Große Wirtschafts- und Finanzkrisen führen dazu, dass viele Anleger ihr Geld abziehen. Da Blackrock von der Höhe der verwalteten Gelder abhängig ist, wirkt sich eine Krise negativ auf die Einnahmen des Konzerns aus. Weiterhin können neue Regulierungen dazu führen, dass Kosten steigen oder vorhandene Produkte wegfallen. Das ETF-Geschäft ist stark umkämpft und Kunden wählen ihre Produkte in der Regel rein nach Kostengesichtspunkten aus. Dieser Effekt führt zu einer Abwärtsspirale bei den Produktpreisen. Neue Technologien und die Digitalisierung können dazu führen, dass manche Produkte obsolet werden und ganze Geschäftsbereiche wegfallen.

Langfristchart

Die Aktie von Blackrock hat den Markt in den letzten Jahren geschlagen und eine solide Rendite für Anleger erzielt. Neben der Kursentwicklung konnten Aktionäre auch eine ordentliche Dividende mitnehmen. Die Aktie reagiert allerdings auch etwas empfindlicher, wenn die Börsen nachgeben.

Analysteneinschätzungen:

Aktuell liegen 14 Analysteneinschätzungen vor. Hiervon geben 11 Analysten eine Kaufempfehlung ab. 3 Analysten stufen das Papier mit „Halten“ ein. Es liegen keine Verkaufsempfehlungen vor. Das mittlere Kursziel liegt bei 605$.

Für die nächsten Jahre rechnen die Analysten mit einem Wachstum zwischen 9,8% und 11,6% pro Jahr. Diese Schätzung liegt unterhalb des historischen Gewinnwachstums.

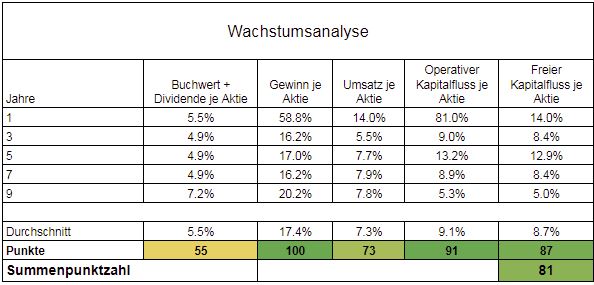

Wachstumsanalyse (81 Punkte):

Blackrock hat in den letzten Jahren stark von einer stetig steigenden Nachfrage nach Anlageprodukten profitiert. Dabei ist vor allem das Wachstum der ETF-Branche bemerkenswert. Das Geschäft ist für Blackrock äußerst lukrativ und mit minimalen Risiken verbunden. Die stetig steigenden Umsätze und Gewinne konnte Blackrock in steigende Dividenden und ein solides fundamentales Wachstum überführen.

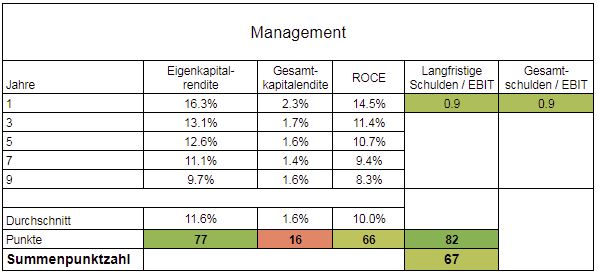

Wirtschaftlicher Führungsstil (67 Punkte):

Die Kennzahlen weisen darauf hin, dass Blackrock solide Wirtschaftet und nachhaltig Mehrwert für die Aktionäre erzielt. Die Kapitalrenditen zeigen eine ordentliche Proditabilität an. Die Gesamtkapitalrendite und die Eigenkapitalquote sind wegen der dem hohen Anteil von Fremdkapital (geschäftsmodellbedingt) nicht aussagekräftig. Die Firma hat ihre Effizienz in den letzten Jahren stetig gesteigert. Dies kann man an den steigenden Kapitalrenditen und Gewinnmargen erkennen.

Das Unternehmen ist offiziell kaum verschuldet. Bei Blackrock entstehen Finanzrisiken daher aktuell nicht aus Schulden, sondern aus dem Finanzgeschäft und eventuell unzureichenden Risikopuffern. Negativ fällt auf, dass fast das gesamte Eigenkapital aus immateriellen Vermögenswerten und sog. Goodwill besteht. Siehe dazu auch meinen Blogbeitrag zum Thema Bilanz lesen.

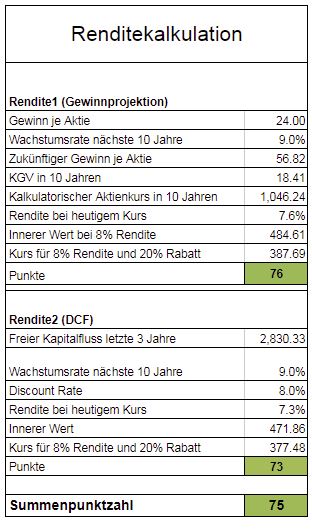

Renditekalkulation (82 Punkte):

Die Bewertungsverfahren suggerieren, dass die Aktie überbewertet ist. Der innere Wert als Mittelwert der Verfahren ermittelt. Demnach liegt der innere Wert bei rund 478$. Daher sehe ich aktuell keine Margin of Safety und keine Kaufkurse.

Fazit Blackrock Aktie (223 von 300 Punkten):

Blackrock ist sicherlich ein grundsolides Unternehmen, das eine breite Palette von Produkten, rund um die Vermögensverwaltung für Privatanleger und institutionelle Investoren anbietet. Der Konzern kann wegen seiner puren Größe, Produkte günstiger zusammenstellen als die meisten Wettbewerber. Besonders große Investoren benötigen einen finanzstarken und zuverlässigen Partner, der die hohen Summen verwalten kann. Hieraus zieht Blackrock seinen Wettbewerbsvorteil.

Die Hauptrisiken für das Geschäftsmodell von Blackrock sind ein geändertes Anlageverhalten von Kunden (hauptsächlich bei ETFs), sowie große Rückwirkungen in Finanzkrisen. In diesen Zeiten ziehen die Anleger ihr Geld ab. Da Blackrock hauptsächlich an den Managementgebühren verdient, ist die Höhe der Anlagesumme (Assets under Management) entscheidend. Dieser kann in Krisenzeiten temporär deutlich sinken, was zu sinkenden Umsätzen und Gewinnen führt.

Die Aktie ist aus meiner Sicht grunsätzlich für langfristig-orientierte Anleger geeignet, die sich an der passiven und aktiven Geldanlage von anderen Marktteilnehmern beteiligen möchten.

Die Aktie ist bei rund fair 480$ fair bewertet. Nachkaufkurse sind bei 432$ (90% vom inneren Wert) und 384$ (80% vom inneren Wert) erreicht.

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Bis dahin und liebe Grüße euer Hamster

[Sonstige Quellen: Pexels.com, Guidants.com]

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis nach WPHG § 34b :

Der Autor ist in der Aktie nicht investiert.