Aktienanalyse: Let’s Value Nr. 55 – HeidelbergCement Aktie

Hallo liebe Aktienfans. Heute gibt es eine fundamentale Aktienanalyse zur HeidelbergCement-Aktie.

HeidelbergCement ist einer der größten Hersteller für schwere Baumaterialien. Rund 50% des Umsatzes wird mit dem namensgebenden Produkt „Zement“ erzielt. Zusätzlich stellt das Unternehmen sogenannte Zuschlagstoffe (z.B. Sand und Kies), Beton und Asphalt her. HeidelbergCement ist weltweit aktiv, erzielt jedoch den Großteil seines Umsatzes in Europa und Nordamerika.

Finanzkennzahlen (Stand 07.07.2019):

- HeidelbergCement WKN: 604700

- Kurswert: 68,94€

- Dividendenrendite: 3,05%

- Ausschüttungsquote (Dividende / Gewinn): 33%

- Kurs-Gewinn-Verhältnis (KGV): 11,9

- Kurs-Buchwert-Verhältnis (KBV): 0,88

- Marktkapitalisierung 13,7 Milliarden €

SWOT-Analyse HeidelbergCement:

Stärken: HeidelbergCement ist einer der größten Hersteller für Baumaterialien. Hierdurch kann das Unternehmen Skaleneffekte heben und kostengünstiger herstellen als viele kleinere Konkurrenten. Zudem zeichnen sich die Märkte durch hohe Markteintrittsbarrieren aus, da Genehmigungen für neue Zementfabriken nur schwer zu erhalten sind. Da die Transportkosten für schwere Baumaterielien sehr hoch sind, wird der Bedarf ausschließlich von lokalen Herstellern gedeckt.

Schwächen: Die Nachfrage nach Baumaterialien ist maßgeblich von einer gesunden Gesamtwirtschaft abhängig. Durch diesen Zusammenhang ist HeidelbergCement ein zyklisches Unternehmen. Die Herstellung von Zement ist sehr energieintensiv. Hierdurch ist das Unternehmen ebenfalls von niedrigen Energiepreisen abhängig. Zudem sind einige Konkurrenten noch größer und finanzstärker, als HeidelbergCement. Die Produkte des Unternehmens haben keinerlei Alleinstellungsmerkmale und vertreiben sich lediglich aufgrund des Preises.

Chancen: Mit einer wachsenden Weltwirtschaft wächst auch die Nachfrage nach Baumaterialien. Hiervon kann HeidelbergCement profitieren und es sind langfristig steigende Umsatzzahlen zu erwarten. Das Unternehmen kann zudem weiter in den afrikanischen und Südamerika expandieren und so neue Märkte erschließen. Zudem besteht noch Spielraum für Zusammenschlüsse und Übernahmen.

Risiken: Der hohe Wettbewerbsdruck kann zu sinkenden Gewinnmargen und Marktanteilen führen. Zudem besteht immer das Risiko eines Wirtschaftsabschwungs. Durch die hohe Abhängigkeit zur Wirtschaft dürfte sich dies kurzfristig negativ auf das Unternehmen auswirken. Weiterhin können sich steigende Rohstoff- und Energiepreise negativ auf HeidelbergCement auswirken.

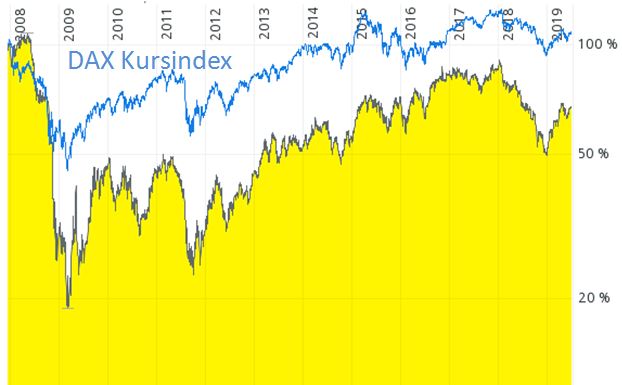

Langfristchart

Die Aktie hat den Markt im betrachteten Zeitfenster nicht geschlagen. Der Verlauf zeigt klar, dass die Aktie ein Zykliker ist, da die Aktie in der letzten Finanzkrise erheblich stärker gefallen ist, als der breite Markt.

Analysteneinschätzungen:

Aktuell liegen 24 Analysteneinschätzungen vor. Hiervon geben 14 Analysten eine Kaufempfehlung aus. 3 Analysten stufen das Papier mit „übergewichten“ ein. 6 Analysten votieren mit „halten“. Es liegt eine Verkaufsempfehlungen vor. Das mittlere Kursziel liegt bei 79,50 € und liegt damit rund 11,7% unter dem aktuellen Kurs.

Für die nächsten Jahre rechnen die Analysten mit einem Wachstum von rund 8,7% p.a..

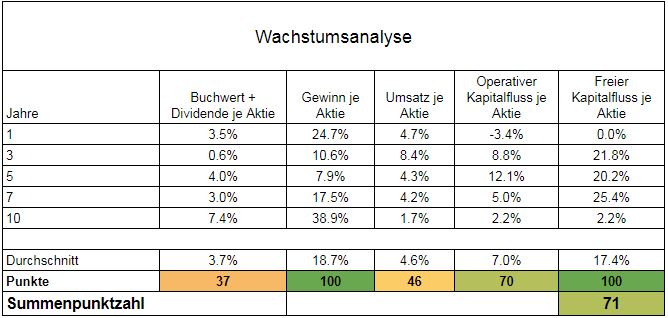

Wachstumsanalyse (71 Punkte):

Man erkennt, dass die Umsatzentwicklung stetig nach oben zeigt und die Gewinne dennoch eher zyklisch sind. Dennoch ist auch hier eine positive Tendenz erkennbar. Die Dividende wurde in den letzten Jahren schneller erhöht, als der Gewinn. Wegen der geringen Ausschüttungsquote ist jedoch noch genügend Spielraum für weitere Dividendenerhöhungen. Insgesamt ist die historische Entwicklung damit positiv zu sehen.

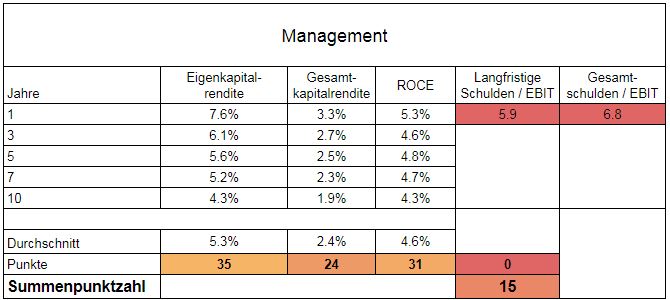

Wirtschaftlicher Führungsstil (15 Punkte):

Die Finanzkennzahlen zeigen niedrige Rentabilität. Das ist auf das kapitalintensive Geschäftsmodell zurückzuführen. Im Unternehmen selbst findet deshalb kaum eine Wertsteigerung des Aktionärskapital statt. Zudem wird der Fremdkapitalhebel aktiv genutzt. Aktuell benötigt HeidelbergCement knapp 6 Jahre, um die Verschuldung aus seinem operativen Ergebnis zurückführen zu können. Aufgrund der hohen Barreserven ist aktuell jedoch kein erhöhtes Finanzrisiko erkennbar.

Siehe dazu auch meinen Blogbeitrag zum Thema Bilanz lesen.

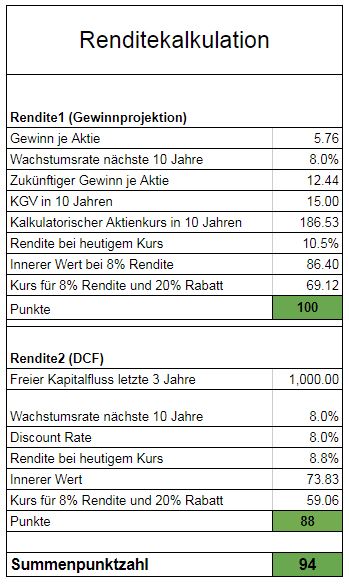

Renditekalkulation (94 Punkte):

Die Aktie scheint aktuell zumindest halbwegs günstig zu sein. Wenn man den Mittelwert der beiden Bewertungsverfahren ansetzt, erhält man einen inneren Wert von rund 80€.

Die Margin of Safety ist für mich allerdings noch nicht hoch genug, dass ich mir dieses zyklische Unternehmen ins Depot legen würde.

Fazit HeidelbergCement-Aktie (179 von 300 Punkten):

HeidelbergCement ist ein solides Unternehmen, das weltweit und breit diversifiziert aufgestellt ist. Die Firma profitiert zudem von einer wachsenden Weltwirtschaft.

Negativ fallen vor allem die niedrigen Kapitalrenditen, aufgrund des kapitalintensiven Geschäftsmodells, sowie das niedriges Wachstum auf der Umsatzseite auf.

Der faire Wert liegt bei rund 80€. Da es sich um ein zyklisches Unternehmen handelt, bietet sich eine Margin of Safety von mindestens 20% an. Gute Kaufkurse liegen damit unterhalb von 64€. Hier kann man auf über einen Wertpapiersparplan nachdenken.

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Bis dahin und liebe Grüße euer Hamster

[Sonstige Quellen: Pexels.com, Guidants.com]

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis nach WPHG § 34b :

Der Autor ist in der Aktie nicht investiert.