Aktienanalyse: Let’s Value Nr. 54 – Tomra Aktie

Hallo liebe Aktienfans. Heute gibt es eine fundamentale Aktienanalyse zur Tomra-Aktie.

Tomra Systems ASA ist ein an der Osloer Börse notierter norwegischer Hersteller unter anderem von Leergutrücknahmeautomaten. Das Unternehmen unterhält die Geschäftsbereiche Sammel-Systeme und Sortierlösungen. Im Geschäftsbereich Sammel-Systeme sind die Geschäftsfelder Leergutrücknahme, Verdichtung und Abfallverwertung gebündelt. Die Geschäftsfelder Recycling, Lebensmittel, Bergbau und Speziallösungen sind im Geschäftsbereich Sortierlösungen zusammengefasst.

Finanzkennzahlen (Stand 25.04.2019):

- Tomra Systems. WKN: 872535

- Kurswert: 256 NOK

- Dividendenrendite 2018: 0,93%

- Ausschüttungsquote (Dividende / Gewinn): 8,6%

- Kurs-Gewinn-Verhältnis (KGV): 49,4

- Kurs-Buchwert-Verhältnis (KBV): 7,4

- Marktkapitalisierung 38,5 Milliarden NOK

SWOT-Analyse Tomra:

Stärken: Tomra Systems ist Marktführer in nahezu allen Unternehmensbereichen, in denen es tätig ist (z.B. Sammel-und Recyclingsysteme für wiederverwertbare Güter oder Sortieranlagen für Lebensmittel oder Spezialprodukte). Die Produkte bieten für die Kunden erheblichen Mehrwert und sind z.T. in kritischen Fertigungsketten im Einsatz, wo Kunden auf exzellente Qualität angewiesen sind (z.B. in der Lebensmittelindustrie). Tomra ist zudem auf den nachhaltigen und ökologischen Umgang mit Ressourcen spezialisiert und bietet hier hochinnovative Produkte an. Die Analyseplattform Morningstar bestätigt Tomra Systems einen breiten wirtschaftlichen Burggraben.

Schwächen: Tomra ist stark von wenigen Kernmärkten (Europa und Nordamerika) abhängig. Zudem zeigt die Historie, dass das Unternehmen zyklisch ist und die Gewinne in Wirtschaftskrisen teilweise erheblich einbrechen können. Trotz der erfolgreichen Produkte ist die Marke „Tomra“ relativ unbekannt.

Chancen: Tomra Systems kann neue Produkte und Dienstleistungen entwickeln und sich so neue Märkte erschließen. Das Recyclinggeschäft ist ein starker Wachstumsmarkt, da der nachhaltigen Verwendung von Rohstoffen eine immer höhere Bedeutung zukommen wird. Hier ist Tomra als Marktführer in Europa exzellent aufgestellt und kann von diesem Megatrend profitieren. Außerdem expandiert das Unternehmen die asiatischen und afrikanischen Märkte. All dies kann sich positiv auf das Unternehmen auswirken.

Risiken: Wegen des lukrativen Geschäftsmodells hat Tomra mit steigendem Wettbewerbsdruck, durch kleinere Firmen, zu kämpfen. Dies kann zukünftig zu sinkenden Marktanteilen oder Gewinnmargen führen. Die Firma ist zudem stark von zwei Kernmärkten (Europa und Nordamerika) abhängig. Wirtschaftskrisen in diesen Märkten dürften sich sehr negativ auf Tomra Systems auswirken, da dass Geschäftsmodell zyklischer Natur ist. Forschung- und Entwicklung spielt für Tomra Systems eine große Rolle, da das Unternehmen seine technologische Führerschaft absichern muss. Forschungsprojekte können scheitern und so finanzielle Mittel aufzehren.

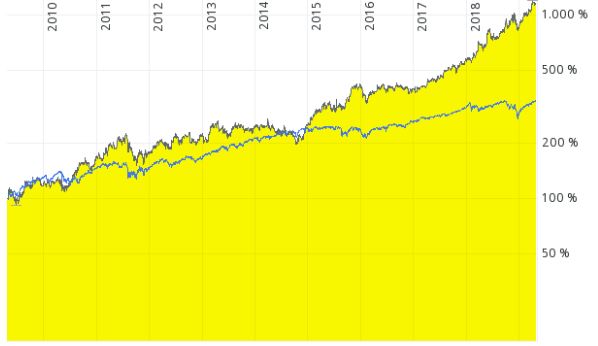

Langfristchart

Die Aktie konnte den Markt klar outperformen. Das Unternehmen wirtschaftet in einem starken Wachstumsmarkt und die positive Geschäftsentwicklung hat sich im Aktienkurs niedergeschlagen. Allerdings ist die Aktie aktuell wegen der starken Kursentwicklung verhältnismäßig teuer. Dies dürfte sich negativ auf die langfristige Performance der Aktie auswirken.

Analysteneinschätzungen:

Aktuell liegen 5 Analysteneinschätzungen vor. Hiervon gibt ein Analyst eine Kaufempfehlung aus. 3 Analysten stufen das Papier mit „Halten“ ein. Es liegt eine Verkaufsempfehlungen vor. Das mittlere Kursziel liegt bei 240 NOK und liegt damit rund 7,5% unter dem aktuellen Kurs.

Für die nächsten Jahre rechnen die Analysten mit einem Wachstum von rund 10% p.a..

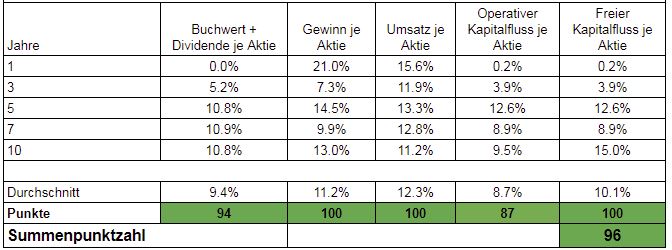

Wachstumsanalyse (96 Punkte):

Man erkennt, dass die Umsatzentwicklung stetig nach oben zeigt und die Gewinne dennoch eher zyklisch sind. Dennoch ist auch hier eine positive Tendenz erkennbar. Die Dividende wurde in den letzten Jahren schneller erhöht, als der Gewinn. Wegen der geringen Ausschüttungsquote ist jedoch noch genügend Spielraum für weitere Dividendenerhöhungen. Insgesamt ist die historische Entwicklung damit positiv zu sehen.

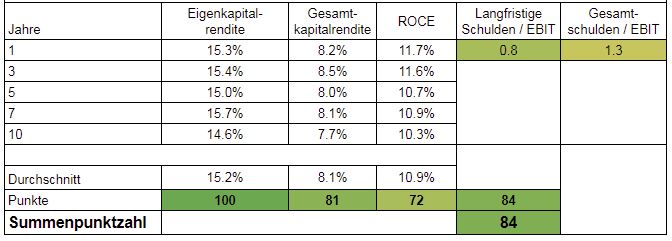

Wirtschaftlicher Führungsstil (84 Punkte):

Die Finanzkennzahlen zeigen ein solides Bild. Das Unternehmen wirtschaftet profitabel und konnte in den letzten Jahren stetig effizienter werden. Positiv fällt die geringe Gesamtverschuldung auf. Tomra könnte seine Gesamtschulden in weniger als 1,5 Jahren aus seinen Gewinnen zurückführen. Somit weisen diese Kennzahlen auf ein solides und eher konservatives Finanzmanagement hin.

Siehe dazu auch meinen Blogbeitrag zum Thema Bilanz lesen.

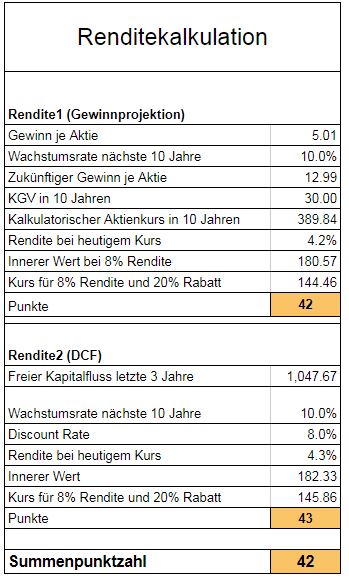

Renditekalkulation (42 Punkte):

Alle Bewertungsverfahren weisen auf eine deutliche Überbewertung der Tomra-Aktie hin. Die Aktie ist somit deutlich überbewertet. Der innere Wert wird als Mittelwert der beiden zukunfts-gerichteten Bewertungsverfahren (DCF und Gewinnprojektion) ermittelt. Demnach liegt der innere Wert bei rund 181,50 NOK.

Daher sehe ich aktuell keine Margin of Safety und somit noch keine Kaufkurse.

Fazit Tomra-Aktie (222 von 300 Punkten):

Tomra Systems ist ein solide-geführtes Unternehmen, mit nachhaltigen Wettbewerbsvorteilen. Die Firma profitiert von einer starken Marktposition in einem Wachstumsmarkt. Für die Zukunft bietet das Geschäftsmodell zudem attraktive Chancen. Die Firma ist außerdem kaum verschuldet und wirtschaftet hochprofitabel.

Negativ fallen vor allem das leicht zyklische Geschäftsmodell und die hohe Bewertung der Aktie auf.

Der faire Wert liegt bei rund 181,50 NOK. Hier kann die Aktie für erste Zukäufe interessant sein.

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Bis dahin und liebe Grüße euer Hamster

[Sonstige Quellen: Pexels.com, Guidants.com]

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis nach WPHG § 34b :

Der Autor ist in der Aktie nicht investiert.