Aktienralley und kräftig steigende Kurse

Letztes Jahr ist viel passiert. Die Kurse sind regelrecht explodiert und es war leicht, gutes Geld zu verdienen. Mir bereiten die hohen Bewertungen zunehmend Kopfzerbrechen. Ich finde aktuell nur wenig interessante Titel und sammel stetig mehr Cash an.

Recap 1 Jahr bei Lynx

Ich bin nun mehr als 1 Jahr bei Lynx und wollte diesen Beitrag für einen kleinen Erfahrungsbericht nutzen.

Ich bin umgestiegen, weil die Kosten deutlich niedriger sind (bei meinem Handelsstil vernachlässigbar) und weil ich aktiv Aktienoptionen handeln will.

Insgesamt bin ich mit dem Depot sehr zufrieden. Ich werde mir dieses Jahr günstigere Konditionen aushandeln und kann das Depot uneingeschränkt empfehlen.

Pluspunkte:

- Kostenlose Unterdepots für verschiedene Handelsstrategien

- Nahezu alles handelbar, was weltweit handelbar ist

- Tolle Berichte, die eine zusätzliche Pflege via Excel oder Portfolio Performance überflüssig machen.

Wenn du den Broker auch mal testen möchtest, dann kannst du hier natürlich kostenlos einen Depotantrag stellen:

Depotergebnisse

Starten wir mit meinen Depotergebnissen Die Auflistung der Strategien findest du hier.

Allgemeiner Hinweis: Die angegebenen Werte sind jeweils in Landeswährung und ohne Berücksichtigung von Steuern getätigt worden.

Ich habe mir vorgenommen, meine Jahresrenditen und die Depots einmal im Jahr offen zu legen, damit jeder Leser nachvollziehen kann, wie sich die Strategie des einfachen Value Investings langfristig lohnen kann. Allerdings gebe ich nur die Performance konkret an, die ich seit Bestehen dieses Blogs erzielt habe. Denn ich denke, dass es keinen Mehrwert bietet, wenn ich irgendwelche Zahlen veröffentliche, die für euch nicht nachvollziehbar sind. Die Ergebnisse aus 2016, 2017 und 2018 findest du hier.

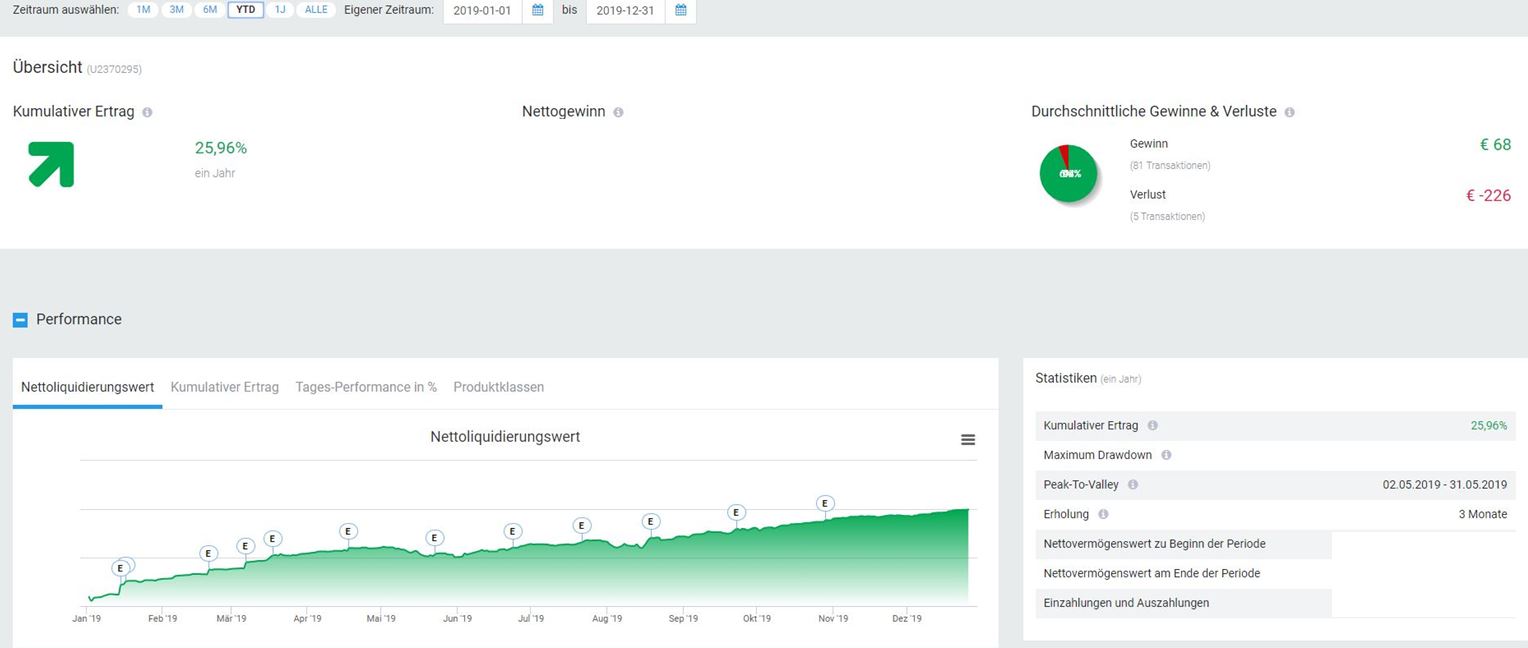

Depotrenditen 2019

Insgesamt blicke ich auf ein erfolgreiches Börsenjahr zurück. Mein Value Investing Depot konnte ordentlich zulegen, während das Dividenden / Buy-and-Hold-Depot noch stärker gestiegen ist. Hier noch mal die Übersicht über die historischen Renditen der Handelsansätze:

Value Investing Depot (fokussiert auf wenige Einzelwerte mit hohen Gewichtungen)

2016: ~19%

2017: ~14,4%

2018: ~8,6%

2019: ~25,9%

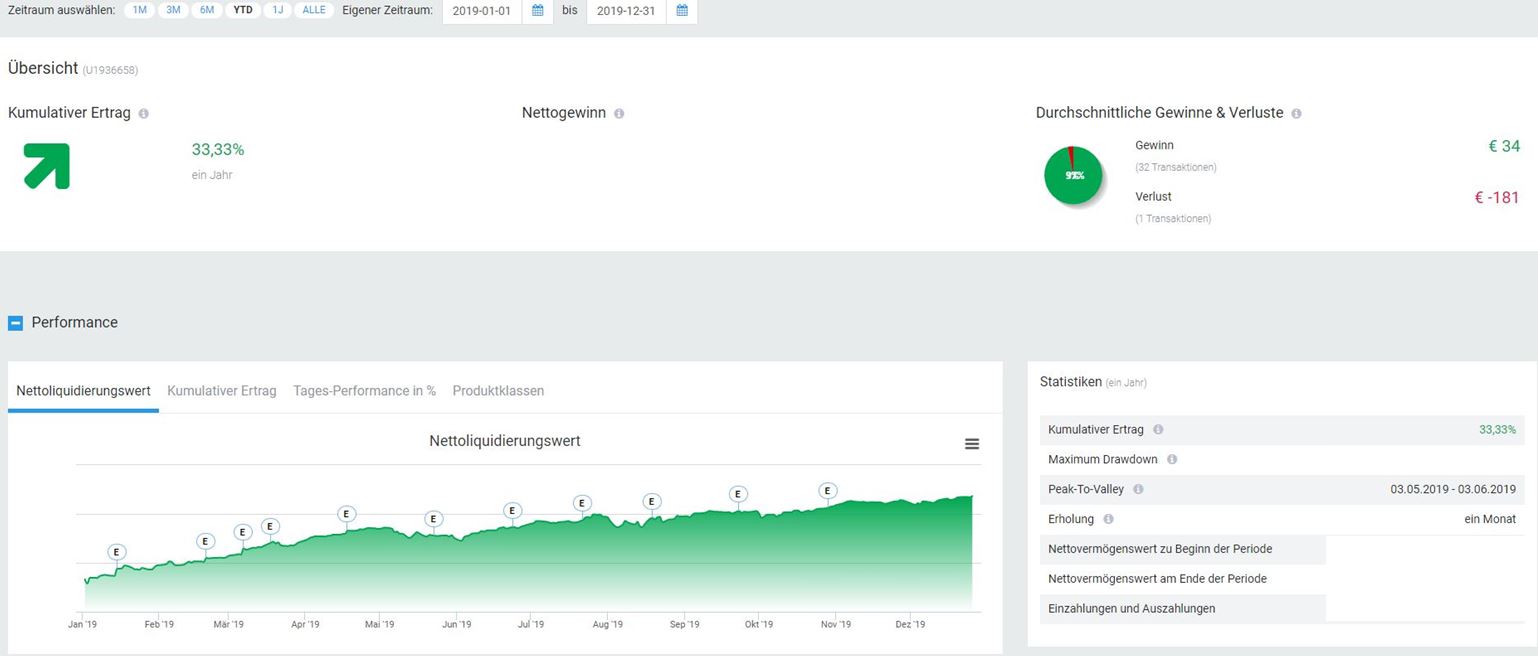

Dividenden und Buy and Hold Depot (langfristiger Vermögensaufbau)

2016: ~9%

2017: ~19,7%

2018: ~-4,6%

2019: ~33,3%

Das Hauptdepot (Value Investing nach Buffett) – Gewichtung ca. 60%

Da es sich um ein fokussiertes Investment-Depot handelt und die Märkte aktuell nur wenig wirklich gute Chancen bieten, besteht das Depot aktuell nur aus 2 Werten und Cash (Cashquote ca. 80%). Die Quote ist so hoch, weil ich dieses Jahr nur einen Zukauf getätigt habe, da ich keine anderen geeignete Gelegenheit gefunden habe. Verkauft wurde eine Position. Die hohe Cashquote ist zwar nicht wirklich zufriedenstellend, jedoch halte ich mich hier ganz streng an meine Strategie (Wenn ich keine herausragenden Gelegenheiten finde, investiere ich nicht, sondern warte geduldig auf die großen Chancen). Zudem war Cash in diesem Jahr eine gute Wahl.

In der Zwischenzeit nutze ich das Kapital, um mit dem Verkauf von Aktienoptionen zusätzliche Erträge zu erzielen.

Hier die Gesamtenwicklung des Depots:

Skyworks Solutions (Jahresentwicklung ~90,4% zzgl. Dividenden)

Die Position in dieser Chip-Perle halte ich seit 2015. Die Aktie entwickelt sich jetzt wieder richtig stark. Ich halte jedoch weiterhin an der Investition fest und denke bei steigenden Preisen über einen Verkauf nach. An meiner Einschätzung hat sich in den letzten Jahren wenig geändert. Eine Analyse dieses Herstellers, hatte ich seinerzeit einmal hier veröffentlicht (Link).

Hier nochmal der Chart des letzten Jahres:

Chipotle Mexican Grill (Jahresentwicklung ~48,4%)

Chipotle war meine zweite Aktie im Depot. Die Aktie wurde zwischenzeitlich verkauft und 130% Rendite seit dem Kauf (25.10.2017) realisiert. Die Aktie ist danach noch weiter gestiegen, aber so ist das Leben 🙂

Auch hier nochmal der Chart:

Altria (Jahresentwicklung ~48,4%)

Altria ist eine neue kleinere Position im Depot. Hier handelt es sich allerdings nicht um eine Position, die ich ewig halten würde. Die Aktie habe ich gekauft, um Cashflow zu erzeugen (Dividenden und Verkauf von Aktienoptionen). Außerdem habe ich diese Position mit einer Putoption nach unten abgesichert.

Insgesamt konnte ich mit der Position (100 Aktien gekauft zu 5.600 Dollar) 1264$ Dollar an Cashflow erzeugen (abzüglich Kosten für die Absicherung). Meine Kostenbasis (Kaufpreis abzüglich Einnahmen) entspricht damit 4.335 Dollar oder 43,35 Dollar je Aktie. Ich werde die Aktie wieder verkaufen, wenn sie deutlich steigt und den Gewinn realisieren.

Auch hier nochmal der Chart:

Nebendepot: Dividenden und Buy and Hold Depot (Gewichtung 40%)

Das Depot habe ich erst vor ein paar Jahren als Nebendepot eröffnet. In diesem Depot kaufe ich hauptsächlich sehr langfristig und möchte lediglich eine langfristige Vermögenssteigerung auf Niveau der Marktrendite erzielen. Hierzu kaufe ich mir einen Mix aus verschiedenen Unternehmen und Dividendenzahlern ein. Ich möchte hier langfristig einen Portfolio aus dividendenstarken Aktien und Aktien mit einer hohen Dividendensteigerung ansammeln. Zusätzlich nehme ich langfristige No-Brainer, wie Amazon oder Facebook in das Depot auf, wenn diese günstig bewertet sind.

Hier die Entwicklung des Gespots:

Einige Titel verkaufe ich wieder, wenn sie deutlich gestiegen sind. Andere Verkäufe werden nur getätigt, wenn ich die Firmen fundamental nicht mehr attraktiv genug finde.

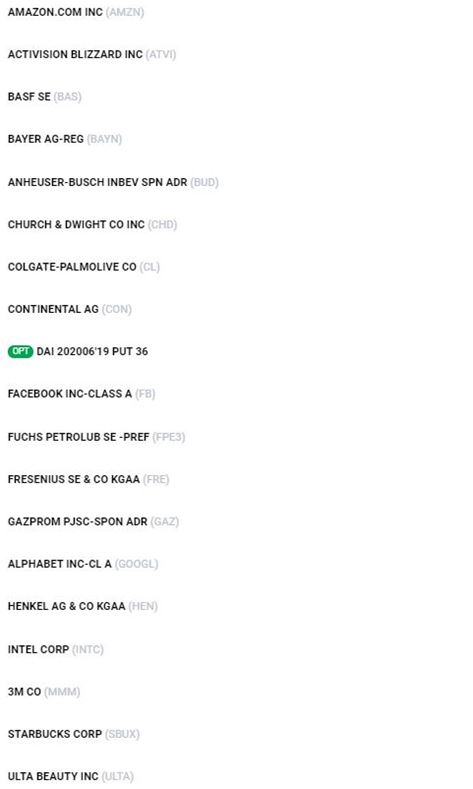

Hier eine Auflistung aus dem Depot (Stand 15.01.2020):

Neu hinzugekommen sind die Positionen:

- 3M (Kauf am 28.05.2019 für 167,16$)

Aufgestockt wurden die Positionen:

- Bayer (am 17.05.2019 für 56,5€)

- Continental (am 15.08.2019 für 104,48€)

- Fuchs Petrolub (am 17.05.2019 für 36,40€ und am 05.08.2019 für 32,08€)

- Fresenius SE (am 08.08.2019 für 42,61€)

- Henkel St. (am 24.01.2019 für 78,55€)

- Activision Blizzard (am 11.02.2019 für 42,25$)

- Intel (am 17.05.2019 für 45,4$)

Verkaufte Positionen:

Keine

Mein Jahresabschluss

Man kann sagen, dass dieses Börsenjahr sehr erfolgreich war. Mein Value-Depot hat den Markt underperformt, da es zu einem Großteil aus Cash besteht und die Strategie auf 15% Jahresrendite (durchschnittlich) abzielt.

Da ich mit dem Depot auch in den letzten Jahren gute Ergebnisse erzielt habe und mir der Cashbetrag viele Möglichkeiten gibt, fallende Kurse zu nutzen bin ich nicht wirklich traurig.

Mein privates Vermögen konnte durch die positive Rendite und eine hohe Spartquote um 41,5 Prozent erhöht. So konnte ich die Abhängigkeit von meinem persönlichen finanziellen Hamsterrad wieder ein Stück reduzieren.

Planungen für 2020

Ich bin zuletzt etwas zurückgetreten und habe hier weniger Beiträge gepostet. Ich möchte dieses Jahr wieder etwas aktiver werden und mindestens einmal im Monat etwas schreiben.

Dazu würde mich interessieren, was für Themen für dich besonders spannend wären. Lass mir dazu gerne einen Kommentar da.

Ich wünsche Dir ein tolles Lebens- und Börsenjahr.

Liebe Grüße