Hallo lieber Leser,

heute die nächste Aktienbewertung zur Lockheed Martin Aktie von mir. Das Unternehmen ist der größte Lieferant von Verteidigungstechnik. Deshalb solltest Du auch selbst entscheiden, ob Lockheed Martin mit deinen ethischen Vorstellungen vereinbar ist. Los geht’s

Hohes technisches Know-How prägt das Unternehmen:

Lockheed Martin ist der weltweit größte Lieferant für Verteidigungsgüter. Dabei erwirtschaftet der Konzern 80% seines Umsatzes mit dem US-Verteidigungsministerium und anderen US-Regierungsbehörden. Lediglich 20% des Umsatzes wird außerhalb der USA erzielt. Das Unternehmen ist in die Betriebsbereiche Luftfahrt (Kampfflugzeuge und Transportmaschinen), Informationssysteme und globale Lösungen, Flugkörper (Raketen, Geschosse und Zielvorrichtungen), Rotor- und Missionssysteme (Helikoptertechnologie, Radarsysteme und Messsysteme) und Schulungen, sowie Raumfahrt (Satelliten und Interkontinental Raketen) untergliedert. Der größte Teil des Unternehmens ist mit rund 40% des Umsatzes der Bereich Luftfahrt.

Lockheed Martin Aktie:

Finanzkennzahlen (Stand 05.11.2016):

- Lockheed Martin Aktie WKN: 894648

- Kurswert: 236,28 $

- Dividendenrendite: 2,6%.

- Ausschüttungsquote (Dividende / Gewinn): 53%

- Kurs-Gewinn-Verhältnis (KGV): 14,1

- Kurs-Buchwert-Verhältnis (KBV): 30,7

- Marktkapitalisierung 69,6 Milliarden $

SWOT-Analyse Lockheed Martin Aktie:

Stärken: Lockheed Martin ist der weltweit größte Lieferant auf dem Spezialgebiet der Verteidigungstechnik. Durch die jahrelange Erfahrung im Umgang mit den Ministerien und den Regulierungsbehörden, in Verbindung mit der führenden Position im der High-Tech-Industrie der Verteidigungswaffen, hat sich das Unternehmen einen enormen Wissens-vorsprung erarbeitet. In einigen Bereichen hat das US-Verteidigungsministerium keine Möglichkeit, als Lockheed Martin als Lieferant auszuwählen, da es keine anderen Unternehmen mit diesem Know-How und dieser Größe gibt. So konnte Lockheed Martin z.B. 2012 einen Auftrag über 17,4 Mrd. $ ohne Wettbewerber an Land ziehen. Lockheed Martin verfügt somit in einigen Geschäftsbereichen über einen klassischen Burggraben nach Buffett. Besonders stark ist dieser Burggraben im Geschäftsbereich der Luftfahrt (besonders Kampfjet F-35). Zudem verfügt Lockheed Martin weltweit über viele weitere Kundenbeziehungen. Das Unternehmen ist für die Gegenseite ein bekannter und vertrauenswürdiger Partner. Das Unternehmen bietet ein breites Produktportfolio an und verfügt über eine sehr starke Forschungs- und Entwicklungsabteilung.

Schwächen: Lockheed Martin ist sehr stark von der US-Regierung und ihren Ministerien abhängig. In diesen Ministerien ist der öffentliche Druck nach günstigen Lösungen zunehmend stärker. Laut US-Regierungsdaten ist Lockheed Martin zudem die Nummer 1 bei Vertragsverfehlungen. Zudem ist das Unternehmen von dem allgemeinen Bedarf an Verteidigungsgütern abhängig.

Chancen: Grundsätzlich nehmen die Ausgaben der Staaten für Verteidigungsgüter zu. Dies kann durch globale Krisenherde und politische Instabilität in den nächsten Jahren weiter zunehmen. Zudem ist Lockheed Martin durch seine Größe in der Lage lohnenswerte Akquisitionen und Join Ventures weitere Umsätze zu erwirtschaften. Zudem kann Lockheed durch neue Kunden die Abhängigkeit von der US-Regierung verringern.

Risiken: Auch in der Verteidigungstechnologie ist steigender Wettbewerb spürbar. Dies kann zu niedrigeren Margen oder zu geringeren Marktanteilen führen. Zudem können Regulierungen und geringere Militärausgaben die Nachfrage nach den Produkten verringern.

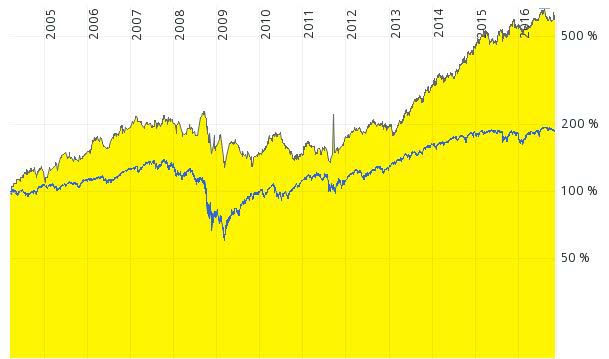

Langfristchart:

Die Lockheed Martin Aktie hat den S&P 500 Index in den letzten Jahren deutlich geschlagen. Besonders in den letzten 4 Jahren konnte sich die Aktie deutlich nach oben absetzen.

Analysteneinschätzungen:

Von derzeit 19 Analysten empfehlen lediglich 7 Analysten die Lockheed Martin Aktie zum Kauf. 11 Analysten stufen das Papier mit „Halten“ ein und 1 Analyst votiert für die Lockeed Martin Aktie mit „Underperform“. Das mittlere Kursziel liegt bei 267$ und damit 13% über dem derzeitigen Kurs.

Für die nächsten 5 Jahre gehen die Analysten von einem durchschnittlichen Wachstum von 6,6% aus.

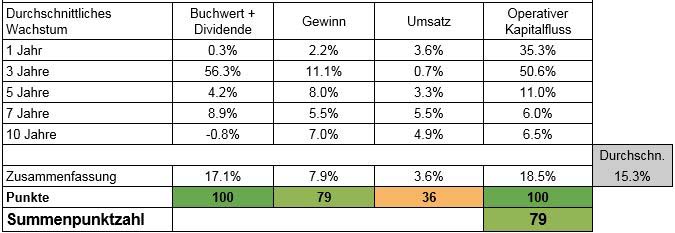

Wachstumsanalyse (79 Punkte):

Wie man an den vier Wachstumszahlen erkennen kann ist Lockheed Martin mit Ausnahme des Buchwertes in den letzten 10 Jahren zwischen 4,9% (Umsatz) und 7% (Gewinn) gewachsen. Beim genaueren Hinsehen erkennt man in der Bilanz, dass Lockheed Martin nur über eine sehr geringe Eigenkapitalquote (6,3%) verfügt. Historisch liegt diese Quote sogar noch niedriger. Ansonsten zeichnet sich das Unternehmen durch relativ konstantes Wachstum aus.

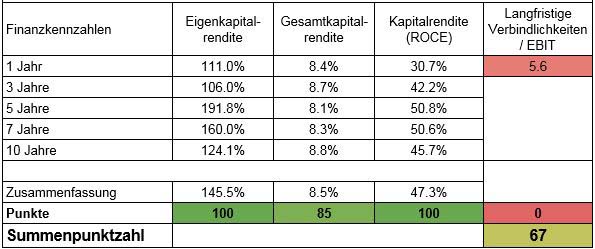

Wirtschaftlicher Führungsstil (67 Punkte):

Aufgrund der geringen Eigenkapitalquote ist die Eigenkapitalrendite nicht sonderlich aussagekräftig. Hier macht der Vergleich mit der Gesamtkapitalrendite mehr Sinn. Man erkennt eine solide und konstante Kapitalrendite von 8-9%. Die Schulden des Unternehmens haben ein relativ hohes Level erreicht. In den letzten Jahren wurde weiteres Kapital für Investitionen (zuletzt 2015 wurde Sikorsky Aircraft für 9 Mrd. $ akquiriert aufgenommen). Die Nettoschulden (Gesamtschulden – Cash) machen inzwischen 146 $ je Aktie aus. Dies ist wohl auch der Grund, weshalb die Aktie relativ „günstig“ im Bezug auf relative Größen (z.B. KGV und KUV) gehandelt wird.

Ein weiterer negativer Punkt ist, dass Lockheed Martin einen beachtlichen Teil (knapp 30%) der Vermögenswerte als sogenannter Goodwill vorliegt. Der Wert dieser Position ist fraglich, sollte das Unternehmen in Schwierigkeiten kommen. Derzeit liegen hierfür jedoch keine Anzeichen vor.

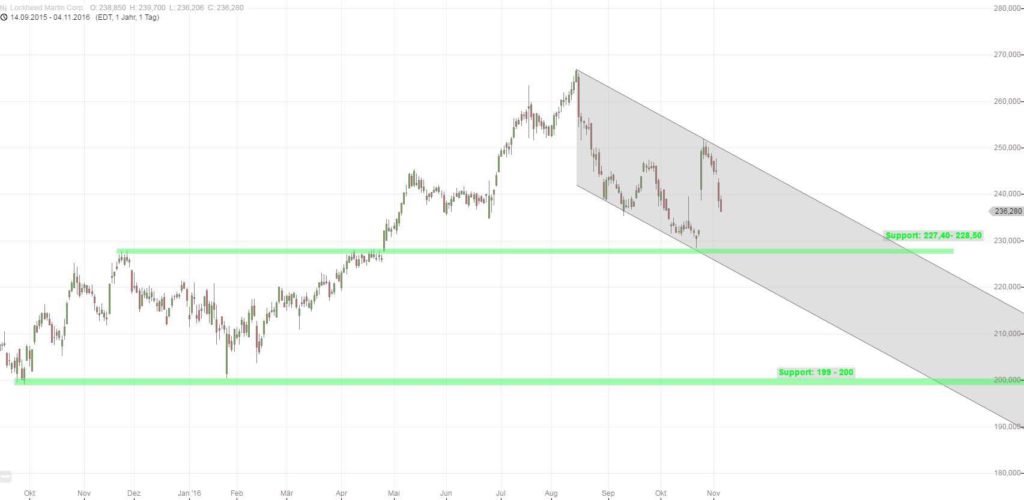

Chartanalyse:

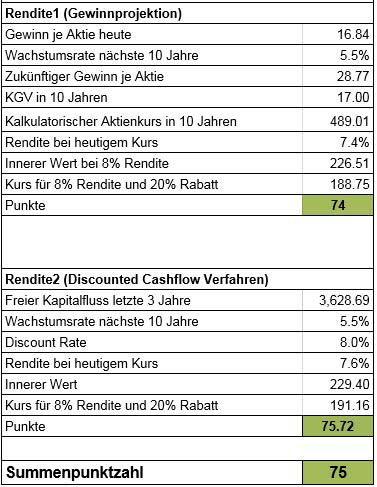

Renditekalkulation (75 Punkte):

Alle beiden Bewertungsverfahren weisen eine Überbewertung aus. Aufgrund der Berechnungsverfahren (3,6% und 4,9% überbewertet) ist die Lockheed Martin Aktie daher für mich etwa 5% (Mitte des Korridors) überbewertet. Somit liegt der innere Wert der Lockheed Martin Aktie bei 224,50$.

Fazit Lockheed Martin Aktie (222 von 300 Punkten):

Fundamental handelt es sich bei Lockheed Martin um ein relativ solides Unternehmen, dass durchaus ein paar Negativ-Punkte aufweist. Zum einen wäre da die sehr geringe Eigenkapitalquote. Außerdem ist das Unternehmen durch die letzte große Akquirierung (Sikorsky Aircraft) bereits relativ hoch verschuldet. Außerdem liegt ein beträchtlicher Anteil des Vermögenswertes von Lockheed Martin als immaterieller Goodwill vor. All diese Punkte stellen erst ein Risiko dar, falls die Einnahmen des Unternehmens wegbrechen. Davon ist derzeit zwar nicht auszugehen, dennoch sollte ein Investor die Risiken seines Investments kennen.

Sowohl die preisliche Bewertung, als auch die charttechnische Sicht führen zu der Erkenntnis, dass Lockheed derzeit kein Kaufkandidat ist. Investoren können wegen des aktiven Abwärtstrends auf niedrigere Kurse spekulieren. Aus fundamentaler Sicht wäre die Lockheed Martin Aktie bei 224,50$ kaufenswert. Nachkaufkurse wären bei 202,50$ (-10% vom inneren Wert) und 180$ (-20% vom inneren Wert) erreicht.

Alle Analysen findest Du zusammen in dieser Übersicht (Google Docs).

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Bis dahin und liebe Grüße euer Hamster

[Sonstige Quellen: comdirect, Pexels.com, Guidants.com]

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis nach WPHG § 34b :

Der Autor ist in der Aktie nicht investiert.