Hallo Leute,

die Bewertung von Aktien ist die hohe Kunst des Value Investings. Dabei wird versucht, über verschiedene Bewertungsverfahren abzuleiten, ob eine Aktie derzeit günstig oder teuer bewertet ist.

Warren Buffett lernte von seinem Mentor und Vater des Value Investings Benjamin Graham, dass es viele Vorteile hat Unternehmen sehr günstig einzukaufen. Laut Grahams Definition wird das Risiko der Geldanlage kleiner, je niedriger der Kaufpreis des Unternehmens ist. Zudem maximiert nach Grahams Auffassung ein niedriger Kaufpreis die Gewinnaussichten.

Diese Ansicht wiederspricht der heutigen Markteffizienzhypothese. Diese sagt aus, dass Preis und Wert einer Aktie immer gleich sind, weil alle Informationen stets korrekt im Preis enthalten sind. Unabhängig davon, ob diese Theorie nun stimmt oder nicht: Der Erfolg gibt dem Alt-Meister recht.

Graham schaffte es, mit seiner Strategie, über mehrere Jahrzehnte eine durchschnittliche Rendite von 22% p.a. zu erzielen. Zum Vergleich: Eine Rendite von 22% p.a. bedeutet, dass Graham sein Kapital im Schnitt alle 3,5 Jahre verdoppelt hat.

Wie funktionierte diese Strategie nun genau?

Graham riet dazu, stets nur Unternehmen zu kaufen die deutlich unter ihrem „Net Current Asset Value“ gehandelt werden. Der Net Current Asset Value wird bestimmt, indem man von den kurzfristigen Vermögenswerten eines Unternehmens (z.B. Geld auf Konten und andere liquide Vermögenswerte) die gesamten Verbindlichkeiten (das gesamte Fremdkapital) abzieht. Beide Zahlen sind in der Unternehmensbilanz zu finden. Heute wird auch gerne die Graham-Formel verwendet, die einen maximalen Kaufpreis auf Basis des Gewinns und des Buchwertes verwendet. Die Formel lautet:

Diese Formel beinhaltet Grahams Regel, niemals mehr als das 1,5-fache des Buchwertes und das 15-fache des Gewinns für eine Aktie zu zahlen (15*1,5 = 22,5).

Nun zu Buffett

Buffett adaptierte die Regeln und Sichtweisen seines Mentors. Durch die einfachen Regeln von Benjamin Graham gelang es Warren Buffett viele Firmen deutlich unter ihrem eigentlichen Wert einzukaufen. Natürlich gab es auch Firmen, die zu Recht so günstig bewertet waren und kurz vor der Unternehmenspleite standen.

Aus diesem Grund mussten viele dieser Firmen gekauft werden, damit die Aktien der Gewinner den Verlust der Verlierer-Aktien ausgleichen konnten. Diese Strategie funktionierte auch deshalb so gut, weil sie von Benjamin Graham in Zeiten von großen Depressionen und Krisen umgesetzt wurde. Zu diesem Zeitpunkt gab es aufgrund der wirtschaftlichen Lage auch viele Unternehmen, die zu Unrecht so günstig bewertet wurden. In den Jahren nach dem 2. Weltkrieg erholte sich die Wirtschaft stetig und die Börsenkurse stiegen. Es wurde somit immer schwieriger gute Unternehmen zu finden, die diese Kriterien erfüllten. Buffett hielt jedoch an der Strategie weiterhin fest und startete 1956 seine eigene Firma „Buffett Partnership“.

Charlie Munger und Warren Buffett.

Der entscheidende Wandel von Warren

Der Erfolg ließ nicht lange auf sich warten. Buffett war erfolgreich darin, unterbewertete Unternehmen zu finden und wurde schnell zum Millionär. Allerdings musste er auch immer wieder Rückschläge hinnehmen. Der wohl bekannteste Fehlkauf war das Textilunternehmen „Berkshire Hathaway“. Nachdem das Geschäft trotz niedrigem Kaufkurs nahezu bankrott war, entschied sich Warren dazu das Unternehmen umzuformen und als sein Investment-Vehikel zu verwenden. Die Produktion von Textilen wurde daraufhin eingestellt. Warren begann immer mehr Geschäftsbeteiligungen unter dem Dach von Berkshire Hathaway zu vereinen.

Zu dieser Zeit kam Charlie Munger ins Spiel. Er wurde 1975 Partner von Warren Buffett und ist maßgeblich für den heutigen Investmentstil und –den Erfolg von Berkshire Hathaway verantwortlich. Er überzeugte Warren schließlich davon, dass es besser sei großartige Unternehmen zu fairen Preisen zu kaufen, als mittelmäßige Unternehmen zu großartigen Preisen. Natürlich musste ein Kaufpreis stets angemessen sein, deshalb kommt auch heute der Bewertung des Unternehmens eine entscheidende Bedeutung zu. Doch nach der heutigen Strategie von Warren ist Qualität bei der Unternehmensauswahl so wichtig, dass sie einen höheren Preis rechtfertigt.

Der Value Investor – das unbekannte Wesen

Heutige Value Investoren müssen sich darüber im Klaren sein, dass der Kauf von vielen sehr günstigen Unternehmen niedriger Qualität und der Kauf von sehr wenigen Unternehmen hoher Qualität zwei komplett verschiedene Strategien im Value Investing sind.

Warren setzt nun bereits seit über 40 Jahren auf die zweite Strategie. Viele Investoren betrachten Value Investing allerdings weiterhin ausschließlich als Strategie, die den Kauf eines Unternehmens nur anhand von günstigen Kaufkursen festmacht, obwohl dies heute von erfolgreichen Value Investoren völlig anders gehandhabt wird.

Günstige Unternehmen werden dazu gerne anhand von niedrigem KGV (Kurs-Gewinn-Verhältnis) oder KBV (Kurs-Buchwert-Verhältnis) identifiziert. Es gibt viele Gründe, weshalb diese Kennziffern nicht pauschal als Maßstab für günstige oder teure Unternehmen verwendet werden können und daher sehr häufig zu Fehlkäufen in der Praxis führen:

Probleme mit dem KGV

# Das KGV vernachlässigt, wie die zukünftige Unternehmensperspektive aussieht. Ein Unternehmen das mit 5% jährlich wächst kann ein niedrigeres KGV haben, als ein Unternehmen das mit 8% jährlich wächst. Dennoch wäre das zweite Unternehmen für einen langfristigen Investor, auch wenn er einen höheren Kaufkurs dafür bezahlt, eine deutlich bessere Anlage.

# Die Schulden/Guthaben-Situation wird nicht berücksichtigt. Es gibt Unternehmen (z.B. Apple oder Johnson und Johnson), die auf ihren Konten viele Milliarden horten und Unternehmen (z.B. Daimler), die beachtliche Schulden auftürmen. Hierdurch können Unternehmen nach dem KGV optisch günstig oder teuer erscheinen, während sie es in Wahrheit gar nicht sind.

# Das KGV wird über den Gewinn des Unternehmens und den aktuellen Kurs gebildet. Gewinne sind eine Größe des Rechnungswesens und existieren nur auf dem Papier. Gewinne können leider auch in bestimmten Grenzen vom Management beeinflusst werden. Weil die Gewinne eine der am häufigsten beachteten Kennzahlen sind, sind die Gewinne eine der am häufigsten manipulierten Zahlen bei Unternehmen.

# Welche Gewinne für die Berechnung des KGV verwendet werden beeinflusst maßgeblich das Ergebnis. Häufig werden Gewinne des nächsten Jahres verwendet (KGVe). Hier liegen nur Schätzungen über den Unternehmensgewinn vor. Diese sind nicht zwingend korrekt und das tatsächliche Ergebnis kann gänzlich anders aussehen

Probleme mit dem KBV

# Für die Berechnung des KBV wird der Buchwert (Eigenkapital) verwendet. Das Eigenkapital ist die Differenz aller Vermögenswerten und Verbindlichkeiten (Fremdkapital).

Die Abschätzung vom Wert einiger Vermögenswerte ist nicht zwingend akkurat. Häufig sind zudem viele immaterielle Vermögenswerte (Markennamen, Patente oder Handelsrechte) und sogenannter Goodwill in der Bilanz berücksichtigt.

Daher lässt der Buchwert erheblichen Spielraum für Bilanz-Tricksereien zu, die auch aktiv von Managern genutzt werden. Der wahre Buchwert kann deutlich vom berichteten Buchwert abweichen.

# Der Buchwert ist lediglich eine Momentaufnahme zum Bilanzstichtag. Er sagt nichts darüber aus, ob das Unternehmen in nächster Zeit weitere Werte für die Aktionäre schaffen oder zerstören wird. Ein niedriges KBV kann deswegen zur Falle für Investoren werden, denn wenn der Buchwert durch das laufende Geschäft jedes Jahr reduziert wird, dann ist auch ein niedriges KBV kein Maßstab für eine günstige Bewertung.

Beide Kennzahlen können richtig angewendet sinnvolle Bewertungskriterien sein, jedoch kann keine Aussage über die Bewertung eines Unternehmens aufgrund dieser Kennzahlen alleine getroffen werden. Nicht mal ein Vergleich von Unternehmen derselben Branche ist meiner Ansicht nach sinnvoll, da jedes Unternehmen eine andere Kosten-, Vermögens-, Schulden- und Unternehmensstruktur hat. Daher eignen sich beide Kennzahlen am besten, um ein Unternehmen mit sich selbst zu Vergleichen. Hierbei kann ein Vergleich zur historischen Bewertung durchgeführt werden. Aber auch hier müssen die Ergebnisse kritisch hinterfragt werden.

Die korrekte Bewertung ist einfacher und sicherer

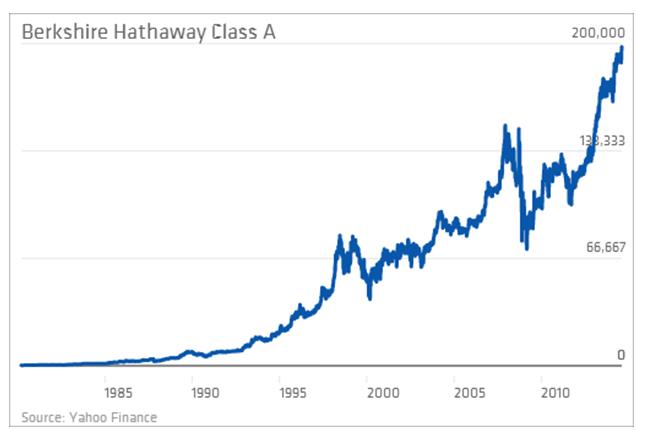

Warren Buffett verwendet heute eine ganz andere Form der Bewertung in der die Kennzahlen KGV und KBV schlichtweg nicht mehr vorkommen. Der Erfolg spricht klar für die neue Verfahrensweise. Wer 1980 10.000$ in Berkshire Hathaway investiert hat, kann sich heute über einen Gegenwert von 10 Millionen $ freuen. Dies entspricht einer jährlichen Rendite von rund 20%. Eine Rendite die sich durchaus sehen lassen kann.

Doch wie erkennen Warren und Charlie nun, wann ein Unternehmen wirklich günstig bewertet ist? Im jährlichen Brief an die Aktionäre aus dem Jahr 2013 erklärt Warren, was seiner Ansicht nach der Maßstab für eine Unternehmensbewertung ist. Dies bezeichnet Warren als intrinsischen Wert (innere Wert) eines Unternehmens. Der intrinsische Wert eines Unternehmens ist laut Warren:

„Der (abgezinste) Wert des gesamten Geldes, dass über die gesamte Lebenszeit aus dem Unternehmen herausgezogen werden kann.“

Doch wieviel Geld kann aus einem Unternehmen herausgezogen werden? Entgegen der naheliegenden Vermutung ist es nicht der Gewinn eines Unternehmens, denn nach Buffett’s Ansicht sind nicht alle Gewinne gleichwertig. Gewinne sind nicht nur starken „Optimierungen“ durch das Management ausgesetzt, sondern Gewinne müssen in einigen Unternehmen auch nahezu völlig wieder reinvestiert werden, um das Geschäft am Laufen zu halten. Dieses Geld kann nicht an Aktionäre ausgeschüttet werden und demnach auch nicht aus dem Unternehmen herausgezogen werden. Somit ist dieser Gewinn für Buffett nicht werthaltig.

Ein gutes Beispiel für Unternehmen, die zwar Gewinne ausweisen aber kein Geld verdienen sind viele kapitalintensive Unternehmen, wie die Autobauer Daimler und BMW. Nahezu der gesamte Unternehmens-gewinn muss hier reinvestiert werden, um das Geschäft am Laufen zu halten. Dies hat zur Folge, dass für die Zahlung der Dividenden oder für größere Investitionen stets Schulden aufgenommen werden müssen. Die Frage ist also nun, wie erkennt man wieviel Geld aus einem Unternehmen herausgezogen werden kann?

Owners Earnings

Warren verwendet eine eigene Definition für Gewinne. Diese berücksichtigen, wieviel Geld für die Aktionäre zu verdienen ist. Diese hat Warren „Owners Earnings“ (Gewinn der Besitzer) getauft. Diese errechnet er sich, indem er das Netto-Ergebnis nach Steuern zuzüglich der Abschreibungen und abzüglich der Kapitalaufwendungen und dem notwendigen Arbeitskapital verwendet. Dieses kann theoretisch aus dem Geschäftsbericht ermittelt werden.

Diese Rechnung macht in der Praxis mehr Aufwand, als die Verwendung eines KGVs. Als Näherung ist es für eine erste Abschätzung deutlich einfacherer, den sogenannten freien oder verfügbaren Kapitalfluss zu verwenden. Der freie Kapitalfluss ist die Menge an tatsächlichem Geld (kein Gewinn, sondern Cash), das aus dem laufenden Geschäft abzüglich aller Kapitalkosten für Investitionen und den Erhalt des Geschäfts erzielt wurde. Somit ist das genau der Betrag, den ein Eigentümer zur freien Verfügung hätte.

Mit diesem Geld könnten Dividenden gezahlt, Schulden getilgt oder Investitionen getätigt werden. Für diesen Betrag gibt es auf einschlägigen Finanzseiten Daten und auch Schätzungen für die künftigen Jahre. Bei großartigen Unternehmen ist davon auszugehen, dass der freie Kapitalfluss in den nächsten Jahren weiter ansteigt. Auf Finanzen.net oder morningstar.com können diese Zahlen für jedes Unternehmen eingesehen werden.

Intrinsischen Wert in 1 Minute abschätzen

Wie bereits erwähnt ist für Buffett der innere Wert eines Unternehmens die (abgezinste) Summe an Geld, die aus dem Unternehmen über die Lebensdauer herausgezogen werden kann. Hierzu verwendet er die „Owners Earnings“. Als Ersatzgröße kann der freie oder verfügbare Kapitalfluss verwendet werden, der auf einschlägigen Finanzseiten aufgeführt ist. Der Vorteil hierbei: Unternehmen, die zwar hohe Gewinne vermelden, aber kein Geld verdienen fallen durchs Raster. Jetzt stellt sich nur noch die Frage: Wie kann man nun einen geeigneten Kaufpreis ermitteln?

Eine abgezinste Summe kann über klassische DCF-Verfahren (Discounted Cash flow Verfahren) errechnet werden. Das Verfahren ist zwar relativ bekannt, gehört jedoch wegen zahlreicher Annahmen und Schätzungen zu den komplexeren Bewertungsverfahren. In diesem Artikel zum Thema DCF-Verfahren gibt es für Interessierte weitere Informationen zu diesem Thema.

Doch häufig ist es nicht notwendig hochkomplexe Verfahren zu verwenden. Der innere Wert ist ohnehin eine Zahl, die nicht auf eine Nachkommastelle genau bestimmt werden kann. Vielmehr ist es lediglich eine Abschätzung. Für eine Abschätzung reicht eine einfache Überschlagsrechnung aus. Hierzu gibt es eine einfache Möglichkeit, die innerhalb einer Minute durchgeführt werden kann. Hierzu bestimmt man anhand der „Owners Earnings“ oder des freien Kapitalflusses, wie lange es theoretisch dauern würde, bis man den Kaufpreis in Form von „Owners Earnings“ oder des freien Kapitalflusses zurückerhalten hätte. Wenn man optimistisch für das Unternehmen ist, kann man noch eine jährliche Wachstumsrate mit einrechnen.

Hinweis: Wir verwenden hier für eine erste Abschätzung, als Basis für die Berechnung, die Marktkapitalisierung. Wer es noch etwas genauer haben möchte kann zusätzlich die Schulden und Guthabensituation des Unternehmens berücksichtigen und den sogenannten Enterprise Value verwenden. Dieser wird ebenfalls auf nahezu allen Finanzseiten für jedes Unternehmen angegeben.

Ein Beispiel

Für ein Unternehmen, das einen jährlichen freien Kapitalfluss von 1 Mrd. € hat und von dem wir erwarten, dass es kein weiteres Wachstum vorweisen kann, würde die Dauer bei einer Marktkapitalisierung von 10 Mrd. € genau 10 Jahre betragen (10 Mrd. € geteilt durch 1 Mrd. €). Erwartet man hingegen eine Wachstumsrate von 5% jährlich, dann würde diese Zeitspanne nur gut 7 Jahre betragen. Die Wachstumsraten kann man anhand von konservativen Schätzungen, dem Vergleich zur Historie oder Analystenschätzungen ableiten. Wenn man eine Anzahl von Jahren als maximale Dauer vorgibt kann der maximale Kaufkurs ermittelt werden.

Wie Buffett dieses Kriterium anlegt ist nicht bekannt. Deswegen schauen wir uns hier einfach einmal an, was bei den letzten großen Zukäufen mit dieser Überlegung herauskommt.

Apple

Der freie Kapitalfluss in den letzten 3 Jahren lag im Mittel bei rund 57 Mrd. $ jährlich. Die ersten Anteile an Apple hat Buffett auf einem Kursniveau von 105-118$ eingesammelt. Bei einem Kurs von 118$ je Aktie lag die Marktkapitalisierung von Apple bei rund 620 Mrd. $. Nach dieser Rechnung würde es bei einem Wachstum von 0% etwa 10,8 Jahre dauern, bis das Unternehmen den Kaufpreis über den Cash wieder eingenommen hat (620 Mrd. $ / 57 Mrd. $). Unterstellt man eine Wachstumsrate von 6%, was in etwa der Analystenschätzung für Apple entspricht, dann sinkt diese Zahl auf 8 Jahre.

IBM

Der freie Kapitalfluss von IBM lag in den letzten 3 Jahren im Schnitt bei 12,7 Mrd. $. Buffett’s Einstiegskurs bei IBM lag bei rund 170$ je Aktie. Dies entspricht einer Marktkapitalisierung von rund 160 Mrd. $. Bei einer Wachstumsrate von 0% würde es somit 12,6 Jahre dauern, bis das Unternehmen den Kaufpreis für die Aktionäre wieder verdient hat (160 Mrd. $ / 12,7 Mrd. $). Unterstellt man eine Wachstumsrate von 7%, was in etwa der Schätzung der Analysten entspricht, dann würde die Dauer lediglich 9 Jahre betragen.

Delta Airlines

Der freie Kapitalfluss von Delta lag in den letzten 3 Jahren im Schnitt bei 3,8 Mrd. $. Buffett’s Einstiegskurs bei Delta lag bei rund 45$ je Aktie. Dies entspricht einer Marktkapitalisierung von rund 32,9 Mrd. $. Bei einer Wachstumsrate von 0% würde es 8,6 Jahre dauern, bis das Unternehmen den Kaufpreis für den Aktionäre verdient hat (32,9 Mrd. $ / 3,8 Mrd. $). Unterstellt man eine Wachstumsrate von 4%, was in etwa der Schätzung der Analysten entspricht, dann würde die Dauer lediglich 7 Jahre betragen.

Fazit und Excel Rechner

Eine Abschätzung, ob eine Aktie günstig oder teuer ist kann grundsätzlich auch mit Kennzahlen, wie dem KGV und dem KBV durchgeführt werden. Jedoch ist diese Art der Bewertung höchst oberflächlich, da wesentliche Unternehmensaspekte ausgeblendet werden.

Selbst ein Vergleich innerhalb einer Branche ist häufig nicht zielführend, da Unternehmen immer diverse Unterschiede aufweisen. Diese Form der Bewertung ist deshalb extrem anfällig für Fehler und diese Kennzahlen sind daher lediglich gut geeignet, um das Unternehmen mit sich selbst zu vergleichen (historische Vergleichswerte).

Für Buffett ist heute der Ertrag des Unternehmens entscheidend, mit dem er für die künftigen Jahre und Jahrzehnte rechnen kann. Mit dieser Form der Bewertung werden alle Unternehmen nach einem einheitlichen Standard bewertet. Die Bewertungsform ist ein wenig aufwändiger, aber auch deutlich belastbarer, als lediglich ein bis zwei Kennzahl in einem Finanzportal nachzuschlagen.

Wann genau Buffett ein Unternehmen als kaufenswert erachtet bleibt sein Geheimnis. Aus den aktuellen Käufen kann man jedoch vermuten, dass Buffett verlangt, dass das Unternehmen in weniger als 10 Jahren seinen Kaufkurs wieder verdienen muss. Mit diesem Excel-Rechner kann dies in wenigen Sekunden durchgeführt werden. Für ambitionierte Investoren sind zudem weitere Bewertungsverfahren, wie das DCF-Verfahren interessant.

Ich hoffe alle Klarheiten sind nun beseitigt 🙂

Dein