Hallo lieber Leser,

heute die nächste Aktienbewertung zur American Express Aktie von mir. Kurzes Zitat und los gehts!

“Bildung ist das, was Du nach der Schule lernst” – Robert Kiyosaki

Doch nun zur American Express Aktie

American Express ist ein weltweiter Anbieter von Finanzdienstleistungen mit Firmensitz in New York. Zu der Produktpalette des Kreditkartenherausgebers und Geschäftsreisedienstleisters gehören Kreditkarten und Reiseschecks. Zudem bietet das Unternehmen Bank- und Investmentdienstleistungen, sowie Versicherungen an.

Dabei unterscheidet sich American Express stark von den offensichtlichen Hauptkonkurrenten Visa und Mastercard. American Express ist neben dem Konkurrenten „Discover Financial Services“, einer der wenigen Kreditkartenanbieter, der ein vollständiges Closed-Loop-System betreibt. Während Visa und Mastercard lediglich Gebühren für jede Transaktion mit der Kreditkarte erhalten und alle sonstigen Abwicklung des Kreditgeschäfts (Kapitalbereitstellung, Festlegen von Konditionen der Karten, wie Gebühren, Zinsen und Umgang bei Zahlungsausfall etc.) Dritten (Banken und sonstige Partner) überlassen, werden all diese Aufgaben durch American Express selbst übernommen. Dies bringt aus fundamentaler Sicht Vor- und Nachteile mit sich (siehe SWOT-Analyse). Neben dem US und internationalen Kartengeschäft existieren noch die Geschäftsbereiche Global Commercial (Zahlungsverkehr für kleine und mittlelgroße Firmen) und Global Network Services (Exklusive Partnerprogramme und Handel mit Daten).

Finanzkennzahlen (Stand 01.08.2016):

- American Express Aktie WKN: 850226

- Kurswert: 64,46 $

- Dividendenrendite 2015: 1,7%.

- Ausschüttungsquote (Dividende / Gewinn): 22%.

- Kurs-Gewinn-Verhältnis (KGV): 12,7

- Kurs-Buchwert-Verhältnis (KBV): 3,0

- Marktkapitalisierung 59,7 Milliarden $

SWOT-Analyse:

Stärken:Das Kreditkartengeschäft wird im wesentlichen durch zwei Hauptmerkmale bestimmt. Erstens fordern die Kunden ein hohes Maß an Sicherheit, sowie Integrität des Anbieters, zweitens muss der Nutzen im Vordergrund stehen (die Karten müssen überall akzeptiert werden und den Kunden muss durch Sonderaktionen, wie Rabatte oder günstigere Konditionen, ein Mehrwert geboten werden). American Express verfügt über einen guten Ruf und eine starke Marke (Status Symbol) im Bereich der Kreditkartenanbieter. Der Kreditkartenmarkt zeichnet sich durch starken Eintrittsbarrieren aus, die das Geschäft der vorhandenen Wettbewerber schützt. Durch das Closed-Loop-System verfügt American Express über einen nachhaltigen Wettbewerbsvorteil, da das Unternehmen über detaillierte Daten von den Kartennutzern verfügt. Diese können dazu genutzt werden, um den Kunden gezieltere Sonderaktionen beim Verwenden von den eigenen Kreditkarten anzubieten. Unter den „großen Drei“ verfügt American Express über die mit Abstand geringste Zahl an in Umlauf befindlichen Kreditkarten, jedoch über den höchsten generierten Kartenumsatz. American Express ist aufgrund des Geschäftsmodells und der Marke ein klassisches Burggraben-Unternehmen. Das Unternehmen ist zudem global breit aufgestellt und in einer guten finanziellen Situation.

Schwächen: American Express erhebt mit Abstand die höchsten Gebühren für die Geschäfte, dadurch haben diese vermehrt ein Interesse, die Karten nicht mehr zu akzeptieren oder bevorzugt andere Karten zu akzeptieren. American Express hat wegen dieser Sachlage bereits einige Großpartner verloren (Costco, Jetblue, z.T. Wal-Mart). Reiseschecks machen einen großen Teil des Umsatzes aus, dieses Geschäft ist rückläufig. American Express verfügt über ein geringeres Wachstum als die Konkurrenz, sowie wegen des anderen Geschäftsmodells über eine höhere Verschuldung und geringere Margen. American Express bietet lediglich Kreditkarten und keine Bankkarten an.

Chancen: Der Umsatz mit Karten außerhalb der USA ist noch relativ gering. Hier kann American Express durch die Erschließung neuer Märkte weiteres Wachstum generieren. Durch gezielte Zukäufe können weitere Einnahmequellen und Synergien generiert werden. Neue Finanzprodukte und Dienstleistungen können in Zukunft größere Relevanz haben und neues Wachstum erzielen.

Risiken: Regulatorische Eingriffe in das Kreditkartengeschäft und das Bankengeschäft können negative Auswirkungen auf das Geschäftsergebnis haben. Der starke Wettbewerb zwischen den Kreditkartenfirmen kann zu sinkenden Margen und geringeren Marktanteilen führen. Eine schwache Weltwirtschaft führt zu niedrigeren Umsätzen mit Kreditkarten. Durch die Digitalisierung können Anteile des konventionellen Kreditkartengeschäfts in Zukunft verloren gehen.

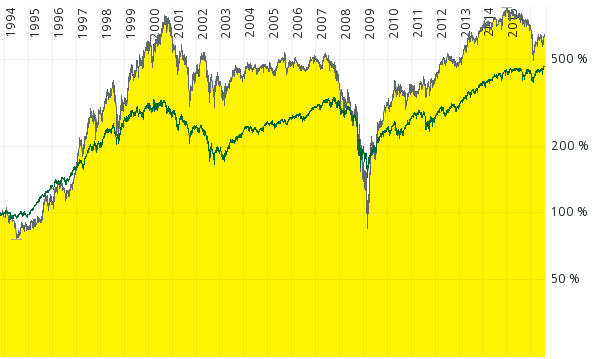

Langfristchart